Wat is een onderhandse lening aan een bedrijf ?

Een onderhandse lening aan een bedrijf is een financieringsvorm waarbij je als ondernemer geld leent van privépersonen, zonder tussenkomst van een bank. Deze privépersonen kunnen vrienden, familieleden of andere zakelijke relaties zijn.

Bij een onderhandse lening zijn de leningsvoorwaarden flexibel en worden deze door jou en de geldschieter in overleg afgesproken. Deze voorwaarden kunnen betrekking hebben op de rente, looptijd en aflossingen.

Voordelen van een onderhandse lening:

- Minder strenge eisen met betrekking tot kredietwaardigheid

- Flexibele voorwaarden die jullie samen bepalen

- Vaak lagere rente dan bij traditionele banken

Het is belangrijk om duidelijke afspraken te maken en deze vast te leggen in een schriftelijke overeenkomst. Zo voorkom je misverstanden en conflicten met de geldschieter.

Belangrijke aspecten van de overeenkomst:

- Het geleende bedrag

- De afgesproken rente

- De looptijd van de lening

- De wijze van aflossing

Bij een onderhandse lening kunnen fiscale aspecten een rol spelen. De rente die je betaalt, is vaak fiscaal aftrekbaar als zakelijke kost. Het is verstandig om dit te controleren bij de Belastingdienst of een fiscalist.

Wanneer heb je een onderhandse lening aan een bedrijf nodig?

Een onderhandse lening aan een bedrijf kan in verschillende situaties nuttig zijn. Denk aan situaties waar je snel geld nodig hebt, zoals bij het opstarten van een nieuw bedrijf of project. Het verkrijgen van startkapitaal is dan cruciaal, en een onderhandse lening kan een oplossing bieden.

Bij financiële nood kan het prettig zijn om zonder tussenkomst van een bank snel geld te kunnen lenen. Zo kun je direct afspraken maken over rente, aflossing en looptijd.

Wanneer je tijdelijke cashflowproblemen hebt, kan een onderhandse lening helpen. Dit zorgt ervoor dat je de operationele kosten kunt blijven dekken zodat je zonder onderbreking de activiteiten kunt voortzetten.

Als een bank of kredietverstrekker niet bereid is om financiering te verstrekken, kan een onderhandse lening uitkomst bieden. Dit kan bijvoorbeeld voorkomen bij innovatieve projecten die buiten de standaard risicoprofielen van banken vallen.

Hoe stel je een onderhandse lening aan een bedrijf op?

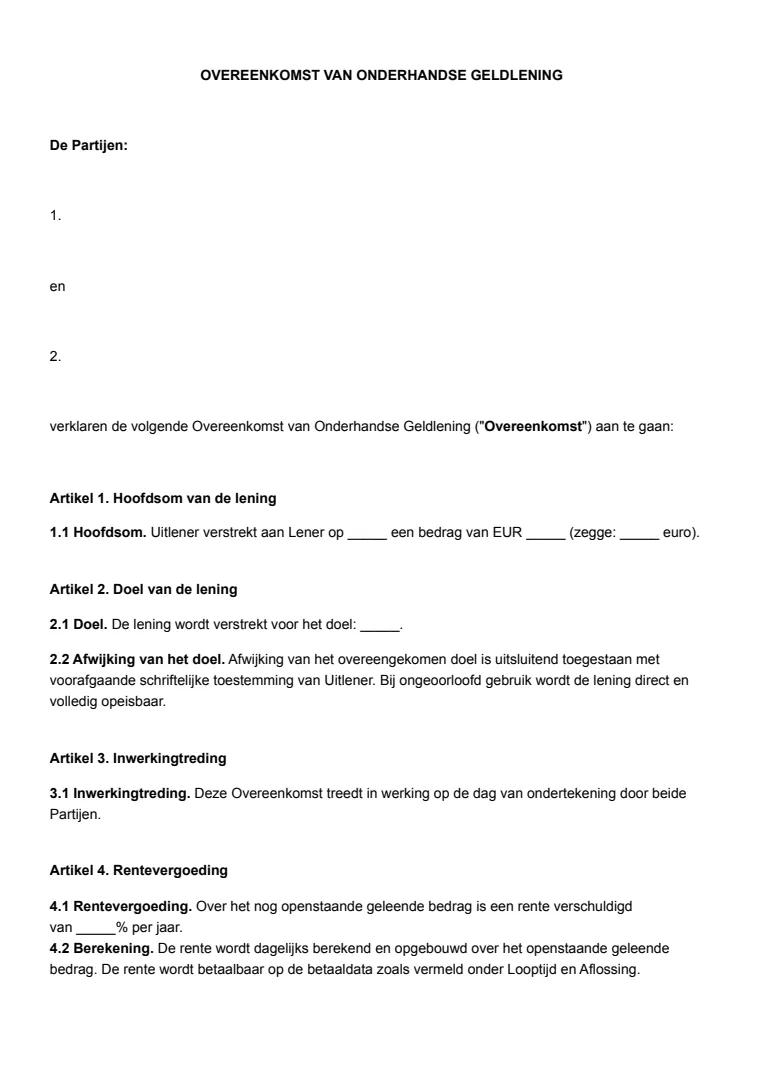

Wanneer je een onderhandse lening aan een bedrijf wilt verstrekken, zijn er enkele belangrijke stappen die je moet volgen om ervoor te zorgen dat alles duidelijk en juridisch bindend is.

1. Identificeer de partijen

Begin met het duidelijk benoemen van beide partijen. Gebruik hun volledige namen en officiële bedrijfsnamen.

2. Vermeld het leenbedrag

Geef het bedrag aan dat je leent. Vermeld dit bedrag zowel in cijfers als in woorden om verwarring te voorkomen.

3. Stipuleer de rente

Geef de overeengekomen rentevoet aan. Dit kan gaan om een vaste of een variabele rente. Vermeld ook hoe vaak de rente moet worden berekend en betaald.

4. Leg de looptijd vast

Definieer de duur van de lening. Dit kan variëren van enkele maanden tot meerdere jaren. Zorg ervoor dat je de specifieke aanvangs- en einddatum opneemt.

5. Leg de aflossingsvoorwaarden vast

Beschrijf hoe en wanneer de terugbetalingen moeten plaatsvinden. Dit kan maandelijks, jaarlijks of volgens een andere afgesproken termijn zijn.

6. Bepaal aanvullende voorwaarden

Andere voorwaarden, zoals boetes bij te late betaling, opties voor vervroegde aflossing en eventuele waarborgen of zekerheden moeten ook duidelijk worden vermeld.

7. Maak gebruik van een modelcontract

Je kunt een modelcontract gebruiken als basis. Dit kan je helpen om ervoor te zorgen dat alle noodzakelijke elementen aanwezig zijn.

8. Leg alles schriftelijk vast

Alle afspraken moeten schriftelijk worden vastgelegd. Dit voorkomt onnodige misverstanden en zorgt voor rechtsgeldigheid.

9. Notariële akte (indien nodig)

Voor grotere bedragen kan het verstandig zijn om een notariële akte op te stellen. Dit maakt de lening officieel en extra veilig.